役員退職金準備に関して、全国の経営者様からは次のようなご相談が寄せられています。

役員退職金は大きな経費(損金)となるため、今から退職時まで、時間を掛けてその財源を準備することで無理のない対策が立てられます。

財源確保の有力な手段に保険を活用する方法があります。

保険の支払保険料は毎年一定のため、「退職時期」と「退職金額」が決まれば、毎年の保険料(掛け金)のおおよその見当をつけることが出来ます。

退職時(保険解約時)の返戻率や損金計上割合などを比較検討し、自身の計画に合った最適な保険商品を選択・組み合わせていきます。

財源を準備していくのに、税引後のお金で貯めていくのでは利益の約6割しか貯めていけません。支払保険料が経費(損金)になる保険を活用すれば、役員退職金を引当金で準備していくのに近く、確実に財源を貯めることが出来ます。

|

役員退職金は、経営者の勇退後の生活資金としても、その先の相続対策のことを考えても「出来るだけ多く」支給したいものです。しかし、自分の役員退職金の

金額を決める際に、いくらくらいが妥当な水準なのか、何らかのたたき台となるような数値を教えてほしいという方もおられます。

その場合、支給金額の目安にしやすいのが

「退職所得控除額(非課税枠)」から「過大となる役員退職金額」まで、

という一定の金額幅です。

役員退職金は税制上特に優遇された所得で、ある金額までは非課税で受取れます。それが、在任年数に応じて決まる「退職所得控除額(非課税枠)」です。

この「退職所得控除額(非課税枠)」は、在任年数が20年までは年間40万円、21年目以降は年間70万円ずつ増えていきます(例:30年在任の場合は、20年×40万円+10年×70万円=1,500万円までの退職金は非課税)。

この金額までは1円の税金も生じない全くの非課税で受け取ることが出来ますので、今から準備をして是非とも役員退職金として支給したい金額と言えます。

そして、これを超える部分も1/2課税の分離課税ですので、通常の役員報酬(給与)に掛かる税率の半分以下で受取ることが出来ます。

一方で、ある金額を超えてしまうと、「過大な役員退職金」と認定され、超過分については会社の損金算入が認められないこともあります(超過分は役員賞与扱いとなります)。

こちらは明文化された通達のような基準はないのですが、一般的に、

【最終報酬月額×在任年数×功績倍率(+特別功労加算)】

の範囲内であれば過大とは見なされないと言われています。

(例:200万円×30年×3倍=1億8,000万円)

例示したケースでは1,500万円から1億8,000万円まで10倍以上の開きがありますが、この考えに沿った範囲内で、あとは「毎年拠出できる金額×準備期間(年数)」に応じて実際の支給額の計画を立ててみてはいかがでしょうか。

|

ご希望の経営者様にPDFファイルにて「役員退職金規定」や「取締役会議事録」のひな形を差し上げています。

|

役員退職金は経費(損金)になりますので、退職金の支給時に会社に十分な利益が出ていないと赤字になりかねません。

現預金や現金化が容易な固定資産が十分にあれば、支給自体は出来るかもしれません。しかし、それに見合う利益がなければ、会社を赤字にして役員退職金を

支払う格好になります。次の社長への引き継ぎを考えますと、このように資産を取り崩して役員退職金を支給するのは現実的には難しいのではないでしょうか。

そこで、役員退職金に見合うだけの利益を計画的に形成する手段として保険が活用されています。

保険は、いったん経費として支出したお金が、解約時には「雑収入」という利益を伴って戻ります。役員退職金支給時合わせてこの「雑収入」を発生させるこ

とで、それが利益となり、それをそのまま役員退職金として支給すれば、その年の会社の損益への影響をなくしたり、小さくしたり出来ます。

これを保険の「引当金機能」と呼ぶこともあります。

経費計上しながら利益とお金を計画的に貯めていけるのは生命保険だけです。生命保険の選択と組み合わせ、更に加入後の丁寧なメンテナンスにより、高額な役員退職金を支給しても会社を赤字にしないで次の世代にバトンを渡すことが可能になります。

|

これには2つの考え方があります。

ひとつは社長から会長に退く時に「みなし役員退職金」として一度目の役員退職金を受け取り、更に会長職をも退いて完全退職するときに二度目の役員退職金を受け取る、という方法です。

みなし退職の認定要件は3つありますが、最近では否認例も増えてきているようなので、客観的にそれらの要件を満たした上で実行することが重要です(法人税基本通達9-2-32)。

もうひとつは、複数の会社を持ち、それぞれの会社から役員退職金を受け取るという方法です。

A社から役員退職金を受け取り、5年を超える期間を経過してからB社から役員退職金を受け取れば、退職所得控除などの税制上の優遇が全てB社でも適用される(A社で算定された在任年数を差し引かない)というものです。

この取扱いは所得税法施行令第70条(退職所得控除額の計算の特例)を根拠としていますが、いずれも様々な可能性を勘案し、専門家と協議の上ご判断ください。

|

現在または退職時の役員報酬が低く抑えられているからと言って、功労に見合った役員退職金が出せないということはありません。

一般的に役員退職金の支給額算定には「功績倍率法」と言われる以下の式、

【功績倍率法】

最終報酬月額×在任年数×功績倍率(+特別功労加算)

を用いることが多いのですが、この計算式で算出される役員退職金額では合理性を欠くような場合には、もうひとつ「1年あたり平均額法」という以下の式、

【1年あたり平均額法】

1年あたり平均額×在任年数

を用いて適正な役員退職金額を計算する場合があります。

この計算式中の「1年あたり平均額」とは、類似法人の退職金額を在任年数で割った金額で、要するに「似た法人と同水準の退職金額であれば適正」という考え方です。

この考え方に沿って役員退職金額を算出すれば、たとえ退職時の役員報酬が低く抑えられていても、相場相応の退職金額は適正であると見なされると思われます。

|

預金や、その他の金融商品と違い、経費化しながら計画的にお金を貯めていけるのは生命保険だけです。

毎期の利益を繰り延べていき、退職時にまとめて益金(雑収入)を伴って戻るお金を役員退職金として支給出来れば、会社の資金繰り・損益に与える影響をなくしたり小さくすることが出来ます。

資金が戻ってくる時期と金額は加入時に決定しますので、相場によって変動するようなこともありません。

また、必要な時には、保険はそのままで解約返戻金の一定枠内で貸付を受けることもでき、資金繰りに役立てることも出来ます。

更に、万が一被保険者が死亡した場合にも対応できるのはやはり生命保険だけです。

|

3年程度に分けて役員退職金を分割支給することは問題ありません。

会社の経理上は、株主総会なり取締役会で役員退職金の支給額を決定した日付に一括して損金計上となりますが、実際の支給日がそれより後になったり、分割されて支給されても特に影響はありません。

退職の年度に支給されなかった役員退職金は未払い金として計上し、翌期以降の分割支給で清算していきます。

また3年を超える分割支給については、その時点で退職者からの貸付金として処理します。

分割支給を受ける個人の所得税は、役員退職金の優遇税制を受けつつ、案分して納税することとなりますので、税制上のメリットは生かされたままです。

一方で、一度支給額を決定した後で、追加で支給額を増額するようなケースは税務上役員退職金とは認められませんのでご注意ください。

|

退職まで1年未満の場合、保険の利益繰り延べ効果は発揮しきれず、資金を効率よく貯めていくことは出来ません。

この場合は、「役員退職金の未払い計上」を検討されてみてはいかがでしょうか。こうすることで、退職時期と役員退職金支給時期をずらすことが可能です。

他にも、社長を交代しても、数年間は代表権のある会長として実質的な退職時期を延ばすという方法もあります。この場合には、代表権のある会長から、代表権のない会長に変更するタイミングを実質的な退職時期として対策を立てていくことになります。

ただし一般的には、あくまで退職までの期間が長いほど税効果の高い対策が講じられます。

しかし、ご年齢や性別、役員退職金額によって内容が変わりますので、詳細は改めてご相談ください。

|

どんな保険を選択するのかは、退職までの年数や役員退職金の額により変わります。

比較的多い例として、「50代~60代」の経営者様が「5~10年」程度で「数千万円」単位の役員退職金を準備したいという場合、短期間で解約返戻率が高くなる保険をベースにします。

「30代~40代」のお若い経営者様が将来に備えて積み立てを開始したいという場合には、「配当金」のある保険を選択することで、損金計上による税効果を享受しつつ、解約した時の戻りの率が高い保険を活用できます。

保険会社は多数ありその保険商品も膨大となっていますが、いずれの場合も経営者様のご希望や制約条件をお伺いする過程で、幅広い選択肢の中にも最適な保険というのは決して多くないことが明らかになって参ります。

他にも、保険会社の安全性や成長性、健康診断の査定傾向、加入時の必要要件などが判断基準として加わってきます。

|

高額な保障が得られる生命保険は、加入前に医師による健康診断(または定期健診書の提出)が必要、というのがこれまで常識ですが、最近では簡単な「告知書」への記入のみで高額な保障の保険に加入できる新商品も増えています。

加入後から10年間は事故で死亡した場合の保障のみ、病気死亡時には解約返戻金相当額を保険金額とする、などの内容で、保障範囲を限定することで健康状態に不安があっても加入できる仕組みです。

「告知書」の内容は保険会社・保険商品ごとに若干の差異がありますが、

・最近3ヶ月以内に入院していない

・過去2年以内に連続した2週間以上の入院をしていない

・過去5年以内に重大な病気にかかっていない

など3~5項目の簡単な質問に該当がなければ、加入できる見通しはかなり高いため、これまで健康状態を理由に保険に加入出来なかった方も大勢加入出来ています。

|

役員退職金が過大とならないよう、その計算式の基礎となる役員報酬(給与)を直前だけ上げることについては、少なくとも1年以上は継続した方がよいと言われています。

つまり、退職金支給前の3カ月とか6カ月だけ、明らかな数字合わせのような役員報酬の上げ方をしても、それが「最終報酬月額」とは見なされずに、それ以前の報酬水準が算定の基礎として見なされるということです。

今から数年間掛けて準備していけば、退職の直前にこうした取り繕うような措置を取らなくとも十分功労に見合った退職金を支給出来ますので、まずはご相談の上、早速準備を開始してください。

|

実は、保険の継続が困難になっても、解約だけが方法ではありません。

保険料の支払いには一定の猶予期間があり、それを利用することで赤字を回避することが出来たり、他にも保険料の立替払い制度や、解約返戻金の一定範囲内での借り入れ、年払いから月払いへ変更して資金繰りへの影響を平準化するなど、様々な方法があります。

また、解約する場合も、全部解約するのか、一部解約(減額)するのか、更には法人から個人に保険を譲渡することが有効な場合もあります。

いずれにしても、保険は加入後の継続的な管理が必要な金融商品です。加入後の管理・相談・メンテナンスがきちんと出来る担当者から加入することが、無意味な損失を避けるための最も簡単で効果の高い方法と言えます。

|

年払いと月払いの違いを簡潔にまとめると、年払いはトータルの支払保険料が少なくて済むため解約返戻率が高くなる代わりに、資金繰りへの影響が大きくなる支払方法です。

反対に月払いはトータルの支払保険料は割高になるため、解約返戻率が若干低くなりますが、資金繰りは比較的楽になる支払方法、ということになります。

一般的には、資金繰り上可能であれば、まずは年払いからスタートしています(ただし例外もあります)。

支払い方法は通常次の契約応答日ごとに変更出来ますので、会社の資金繰りや損益の状況により、月払いの方が有利になった時点でその手続きを取るとよいと思います。

ただし、あまりにも頻繁に支払方法を変更すると租税回避行為と認定されてしまう恐れもありますのでご注意ください。

|

年齢によっても大きな差がありますが、基本的に支払保険料は自由に設計出来ますので、ご要望に応じて年間の保険料が10万円という金額であっても設計は可能です。

しかし、年間10万円を10年間貯めて、それが100%戻ってきたとしても100万円しか貯まらないということになります。役員退職金の財源を10年かけて準備してきた金額としては物足りないということにはならないでしょうか。

退職までの年数も様々ですし、年齢・性別によって保険内容が変わりますので、ご参考となる具体的な数値を上げるのは難しいのですが、節税メリットをある程度享受することが出来る水準として、年間100万円程度の保険料というのを目安にされてみてはいかがでしょうか。

そのようにして、おおよその見当がついたら、退職時(解約時)の返戻率や損金計上割合などを見ながら、最適な保険商品を選択・組み合わせていきます。

ちなみに上限は事実上ありません。保険を組み合わせたり、被保険者の数を増やすなどして年払保険料が1億円を超えるお客様も複数おられます。

|

これもよくあることです。

解約時の返戻率が下がらなければそのまま継続していけばよいのですが、問題は、保険を継続すると返戻率は下がってしまうが、退職は数年先に延びてしまうという状態です。

この場合、もっとも簡単で実際に行われている方法としては、保険を「失効」という状態にしてしまうことで、解約返戻率をその時点で固定化させる措置です。これにより解約返戻金を目減りさせずに3年間という時間が稼げるので、退職が先延ばしになった時などには有効です。

|

事業保障の充実を図りながら、役員退職金の準備もしていけるのは法人における保険活用の特徴と言えます。

退職の時期が未定の場合は、保障額あるいは毎年の保険料をベースにしつつ、出来るだけ早期に解約返戻率が高くなるものをお選びになるとよいと思います。

仮に10年後20年後の解約返戻率だけ較べてその時点の率が高かったとしても、それだけの長い期間には一時的に保険を解約しなければならない状況が訪れ

るかもしれません。その場合も早い段階で解約返戻率が高くなっていれば、その保険を解約して危機を乗り切ることが出来ます。

ある程度収入と支出が安定している個人が加入する保険と違い、法人保険は加入後の状況変化(財務状況の変動)がある、という前提が重要です。

各社の解約予定時期の返戻率だけでなく、返戻率がある程度高まるまでの推移を比較し、様々な状況にも適応しやすい保険を選ぶことが大切だと考えています。

|

様々な理由で、保険を活用してこなかったという経営者の方もおられます。

しかし、保険はさておき「役員退職金」は全ての経営者様にとって必要な、現実的な経営課題です。

その準備手段として、保険は必要条件を満たさなかった、という経緯が過去にあったとしても、時間がたてば御社の状況変化や保険商品の進化など、判断基準になる要因も変わっているかもしれません。

役員退職金の財源準備を先送りする場合は別ですが、御社にとって最適な財源準備手段を検討する上で、最新の保険情報はきっとお役に立てると思います。

|

更に詳しいご相談や生命保険資料は、こちらからご請求頂けます。

役員退職金に関する様々なご相談や、支給財源を形成する「引当金効果」のある生命保険の具体的な試算資料などを無料で提供しています。

※ また現在、役員退職金のご相談内容をより詳細に解説した

小冊子「生命保険で役員退職金 ~役員退職金 相談事例集~

(A4版・21ページ)」を無料進呈中です。

役員退職金は税制上大変優遇されており、ほとんど税金が掛からない所得です。

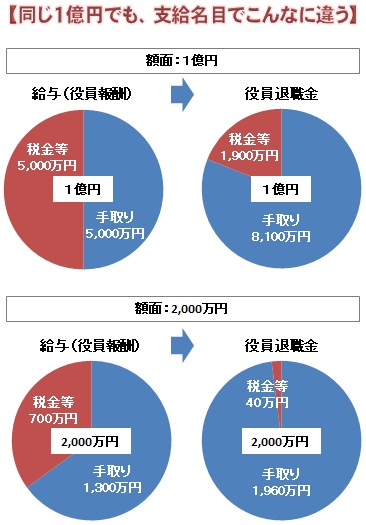

例えば、「30年勤続」の経営者が「1億円」の役員退職金を受け取った場合、通常の給与所得であれば約5,000万円しか手元に残らないのに対し、退職所得の場合は約8,100万円が手元に残る計算となります。

退職金の税率はなぜこれほど低いのでしょう。

その理由は、退職金に適用される「3つの優遇税制」にあります。

一つ目の優遇税制は「退職所得控除」です。

これは「勤続年数に応じた非課税枠」とでも言うもので、例えば上述の「勤続30年」の場合ですと「1,500万円」までの退職金には税金が掛かりません。

この非課税枠の計算は、

・勤続20年までは、40万円×勤続年数

・勤続21年目以降は、70万円×勤続年数

となっており、先ほどの勤続30年の場合では、

40万円×20年=800万円

+70万円×10年=700万円

=1,500万円(非課税で受け取れる退職金額)

と計算されます。

永年勤めた従業員の退職金などはこの非課税枠内に収まることも多く、「退職金が全額非課税だった!退職金は税制上優遇されている!」となります。

ただ、実は経営者にとって更に重要なのは、以下の2つの優遇税制です。

二つ目の優遇税制は「1/2課税」です。

退職金額が「退職所得控除(非課税枠)」を超える場合、その超えた金額の1/2に対して課税する制度です。

例

えば、役員退職金が「1億円」の場合、30年勤続であれば、まず退職所得控除の1,500万円を差し引くことができます。残りは8,500万円です。この

8,500万円の1/2である4,250万円だけが課税対象となり、残りの4,250万円は非課税となります。これが1/2課税です。

退職金の金額が大きいほど、1/2課税の節税効果は大きくなります。従業員の退職金では(金額が小さいため)ほとんど出番のないこの1/2課税は、金額の大きい役員退職金では最も節税効果を発揮する重要な税制です。

三つ目の優遇税制は「分離課税」です。

日本の所得税は「超過累進課税制度」を採用しているため、退職時の役員報酬(毎月の給与の合計額=年収)に退職金額を合算すると、高い税率が適用されてしまいます。そうしないための税制がこの「分離課税」です。

所得税が課せられる「所得」は10種類に分類されていますが、退職金は「給与所得」や「雑所得」などとは別の「退職所得」として、その他所得と合算せずに所得税額を計算します。

他の所得とは分離して低い税率から適用されるため、これもまた節税効果が大きい税制です。

これら3つの優遇税制は、全て同時に適用されるため、退職金を1億円受け取っても税率は約19%です(所得税+住民税等)。これは年収300万円程度の給与所得とほぼ同等の税率です(役員退職金が2,000万円では税率は約2%、ほとんど課税されません)。

会社のお金を「給与」として受け取るのではなく「退職金」として受け取るだけで、経営者個人が支払う税金は大きく変わります。

(高級官僚が天下りで数年おきに民間企業を渡り歩くのも、そのたび得られる退職金の優遇税制をよく理解しているからではないでしょうか)

また、役員退職金支給後は「自社株の評価が下がる」という効果も見逃せません。役員退職金を支給することで、オーナー経営者は「事業承継」がしやすくなり、将来の「相続税の節税」にも繋がります。

税制上の優遇措置が多数適用され、経営者にとって必要性も高い役員退職金ですが、現実には思うように役員退職金を支給出来なかったり、中には全く支給出来ないという中小企業が多く存在しています。

従業員の退職金と違い、役員退職金の支給(金額)は就業規則で定められているわけではありません。たとえ現在の業績が順調であっても、退職時に業績が悪化していれば、役員退職金の不支給や大幅な減額ということはどの会社にもありうることです。

経営者には自分の退職金を積み立てる制度もほとんどなく、優秀な社員が気を利かせて「社長にはこれだけの退職金を用意しておきました!」というサプライズも起こりません。

税制上は大変優遇されている一方、経営者本人がしっかりと対策を講じておかなければ、簡単に不支給や減額となる所得、それが役員退職金です。

一方で自然災害や世界的な感染症、不景気に見舞われても、役員退職金規定にもとづく十分な金額の役員退職金をきちんと自らに支給し、会社の財務状態も良好に保ったまま次世代にバトンタッチされる中小企業経営者も数多くいらっしゃいます。

これらの会社では一体どのように役員退職金を支給するための準備をしてきたのでしょうか。

私たちは、経費(損金)計上しながら、計画的に役員退職金の財源を形成出来る「引当金効果」のある生命保険の活用をお勧めしています。

生命保険ですから、経営者に万が一のことが起こった場合の「死亡退職金」としての役割もありますが、実際には退職時にその保険を解約することで会社に戻ってくるお金を、自身の「生存退職金」として受け取る対策として広く活用されています。

一口に「役員退職金の準備」と言っても、ほとんどの場合初めてのことで、実際には分からないことも多いと思います。

様々の方法を検討し「やはり生命保険の活用がよさそうだ」となっても、どんな保険でもいいわけではありません。

現在、国内には40社以上の生命保険会社があり、数多くの保険が販売されていますが、役員退職金準備に重視したい「引当金効果」は保険によってずいぶんと差があります。

また、経営者の現状や将来の計画に応じて一人一人判断も変わるものです。

十分な選択肢の中から最適な手段、効果の高い保険商品を選んでおかないと、退職直前になって「もっといい方法があったなんて…」と悔やんでも後の祭りです。本来戻せるはずの資金、更には準備に掛けてきた時間は、もう返ってはきません。

そこで、役員退職金のご相談専用のページを用意しました。

以下の手順で、簡単な入力だけであなた様からのご質問に分かりやすく簡潔にお答え致します。

①相談依頼フォームに必要事項をご記入し、送信してください

②メール受信後、担当者から確認のお電話を差し上げます。

③参考資料・生命保険資料等を郵送致します。

④資料到着後、お電話にて詳しい説明をさせて頂きます。

ご相談、生命保険資料等は全て無料です。ご利用ください。

お急ぎの方、入力が面倒な方はお電話でもどうぞ

【03-5579-6308】※本レポートにて取り上げた保険活用コンサルティングの内容に関連して、お客様が「役に立ちそうだ」「より具体的に検討したい」という時には、ご希望に応じて更に詳しい保険活用対策を提案させて頂くことも可能です。

その場合、弊社は保険代理店と一体となって保険加入のお手伝いをし「保険代理店からのコンサルティング料が弊社の売上」となります。

従ってお客様から私どもに、何れの名目でも費用をお支払い頂くことはございません。

|